国民健康保険料の決め方(計算方法 軽減 途中加入・脱退の場合)

保険料の計算(試算)については「国民健康保険料の試算」のページをご覧ください。

国民健康保険料の決め方

◇印刷する場合は、こちらをご利用ください。

国民健康保険料の決め方(計算方法 軽減 途中加入・脱退の場合)

- PDFファイルの閲覧には Adobe Reader が必要です。同ソフトがインストールされていない場合には、Adobe社のサイトから Adobe Reader をダウンロード(無償)してください。

国民健康保険料は、東大阪市国民健康保険条例の規定により、被保険者の属する世帯の世帯主に賦課されます。

この保険料は、医療給付費分、後期高齢者支援金分、介護納付金分(40歳から64歳までの方のみ)を合算して算出します。

さらに、これらの保険料はそれぞれ所得割額、均等割額、平等割額によって構成されています。

医療給付費分(被保険者全員が対象)

- 国民健康保険の加入者の医療費の財源となる保険料

所得割額+均等割額+平等割額

後期高齢者支援金分(被保険者全員が対象)

- 後期高齢者医療制度を支援することを目的とした保険料

所得割額+均等割額+平等割額

介護納付金分(40歳から64歳までの方が対象)

- 介護保険の第2号被保険者(40歳から64歳までの方)に賦課される保険料

所得割額+均等割額

令和7年度国民健康保険料の計算方法

医療給付費分、後期高齢者支援金分、介護納付金分を下記の方法にて算出後、合算します。

| 所得割額 | 令和6年中所得に対する世帯の賦課標準所得金額×9.30% |

|---|---|

| 均等割額 | 世帯の加入被保険者数 ( )人×34,424円 |

| 平等割額 | 1世帯あたり33,574円 |

| 所得割額 | 令和6年中所得に対する世帯の賦課標準所得金額×3.02% |

|---|---|

| 均等割額 | 世帯の加入被保険者数 ( )人×11,034円 |

| 平等割額 | 1世帯あたり10,761円 |

| 所得割額 | 対象となる被保険者の令和6年中所得に対する世帯の賦課標準所得金×2.56% |

|---|---|

| 均等割額 | 対象となる被保険者数 ( )人×18,784円 |

賦課標準所得金額

被保険者それぞれについて、地方税法に基づき算出される次の1から3までの合計額から基礎控除額を差し引いた額を合算して求めます。

- 総所得金額(給与所得、事業所得、不動産所得、雑所得〔公的年金等所得を含む〕など)

- 山林所得金額

- 他の所得と区分して計算される所得の金額(分離課税の土地建物等の譲渡所得、申告をした分離課税の株式等の譲渡所得など)

前年の合計所得金額 | 基礎控除額 |

2,400万円以下 | 43万円 |

2,400万円超から2,450万円以下 | 29万円 |

2,450万円超から2,500万円以下 | 15万円 |

2,500万円超 | 0円 |

・ 基礎控除以外の所得控除はありません。

複数の所得があっても、基礎控除は一度しかおこないません。

・ 雑損失の繰越控除額は控除しません。

・ 遺族年金、障害年金、雇用保険の失業給付などの非課税所得は賦課標準所得金額の算出には用いません。

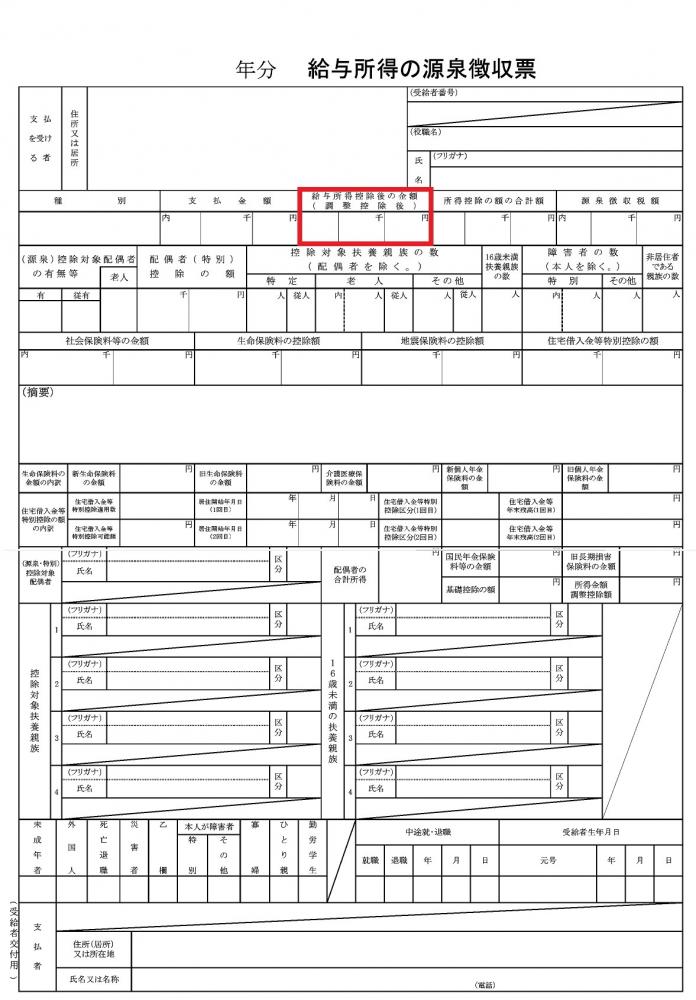

給与所得の源泉徴収票においては、下図の「給与所得控除後の金額(調整控除後)」に記載されている場合、その額が総所得金額の算出に用いられます。

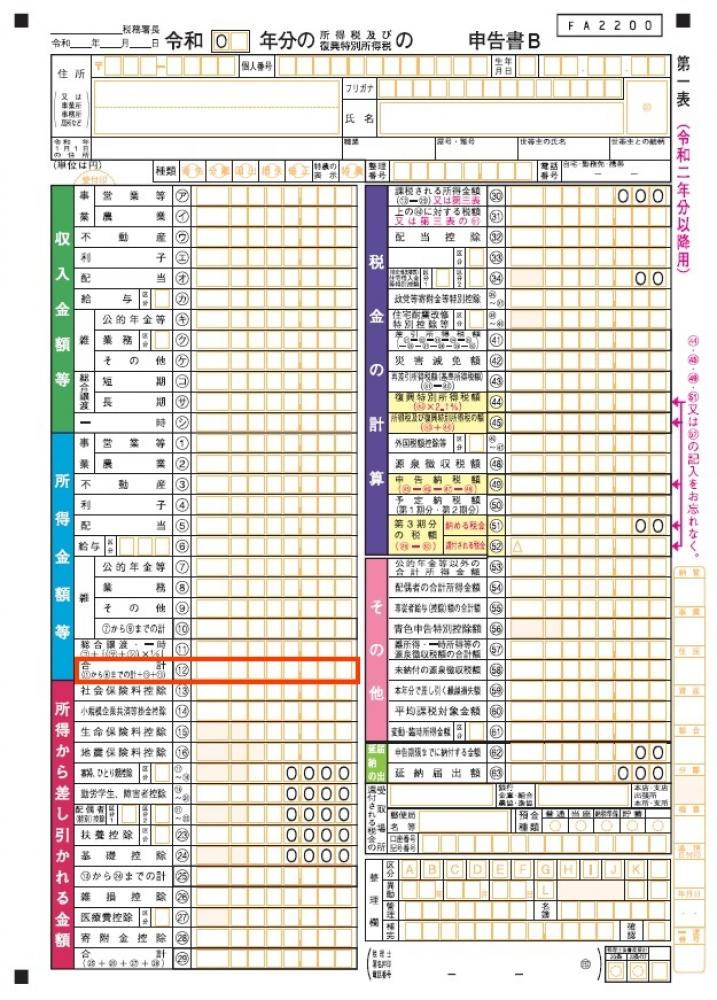

確定申告書の場合で、総合課税のみの場合は、下図の「所得金額等の合計」の金額が、総所得金額の算出に用いられます。なお、譲渡所得や上場株式等の配当、先物取引等の分離課税所得の申告書がある場合は、別様式についても確認が必要です。

賦課限度額

国民健康保険料は医療給付費分・後期高齢者支援金分・介護納付金分のそれぞれに賦課限度額が定められています。賦課限度額を上回る金額が賦課されることはありません。

| 医療給付費分保険料 | 65万円 |

|---|---|

| 後期高齢者支援金分保険料 | 24万円 |

| 介護納付金分保険料 | 17万円 |

保険料の計算例

(例)加入者4名(夫41歳・妻38歳・子11歳・母66歳)の場合

夫 41歳 給与収入320万円(給与所得216万円) 賦課標準所得=173万円

妻 38歳 給与収入103万円(給与所得48万円) 賦課標準所得=5万円

子 11歳 収入なし

母 66歳 年金収入180万円(年金所得70万円) 賦課標準所得=27万円

世帯の賦課標準所得=173万円+5万円+27万円=205万円

〔内訳〕

【医療給付費分】

〔所得割額〕 2,050,000円×0.0930=190,650円

〔均等割額〕 34,424×4人=137,696円

〔平等割額〕 33,574円 小計 361,920円

【後期高齢者支援金分】

〔所得割額〕 2,050,000円×0.0302=61,910円

〔均等割額〕 11,034×4人=44,136円

〔平等割額〕 10,761円 小計 116,807円

【介護納付金分】

〔所得割額〕 1,730,000円×0.0256=44,288円

〔均等割額〕 18,784×1人=18,784円 小計 63,072円

医療給付費分+後期高齢者支援金分+介護納付金分=年間保険料額であるので、361,920円+116,807円+63,072円=541,799円

年間保険料額 541,799円

軽減について

4月1日の保険料賦課期日(賦課期日後に資格を取得した場合はその資格取得日)時点での世帯主およびその他の被保険者の令和6年中の所得金額の合計額が下記の基準を満たす場合、均等割額と平等割額を軽減します。

軽減割合 | 被保険者全員の令和6年中の所得金額の合計 |

7割 | 43万円+10万円×(給与所得者等の数(注1)-1)以下 |

5割 | 43万円+(30万5千円×[被保険者数]) +10万円×(給与所得者等の数(注1)-1)以下 |

2割 | 43万円+(56万円×[被保険者数]) +10万円×(給与所得者等の数(注1)-1)以下 |

上表の【+10万円×(給与所得者等の数-1)】については、給与所得者等の数が2人以上の場合のみ計算対象となります。

(注1) 給与所得者等とは次のいずれかの条件を満たす方のことをいいます。

(1) 給与等の収入金額が55万円を超える方

(2) 65歳未満かつ公的年金等収入金額が60万円を超える方

(3) 65歳以上かつ公的年金等収入金額が125万円を超える方

◇昭和35年1月1日以前生まれの公的年金等受給者の方につきましては公的年金等に係る所得金額から最大15万円を控除した後の金額で軽減判定します。

◇国民健康保険の被保険者ではない世帯主(擬制世帯主)の所得も軽減判定所得に含みます。

◇確定申告等の所得申告をしていない方は「国民健康保険料所得申告書」を提出してください。所得の申告がなければ軽減は適用できません。

◇軽減判定を行う際の所得金額には、事業専従者給与所得額、事業専従者控除額、また、譲渡所得の特別控除の税法上の規定は適用されません。

擬制世帯主とは

国民健康保険被保険者の属する世帯で、世帯主が国民健康保険の被保険者でない場合の世帯主を「擬制世帯主」といいます。

保険料の所得割額を算出する際の賦課標準所得金額には擬制世帯主の所得金額は含めませんが、保険料の軽減判定の際には、擬制世帯主の所得金額も含めて判定を行います。

未就学児の均等割軽減

未就学児(義務教育就学前の子ども)の均等割額の2分の1が軽減されます。また、上記の所得金額に応じた軽減措置(7割・5割・2割)を受けている場合は、軽減適用後の未就学児の均等割額の2分の1を減額します。なお、世帯の所得等による制限はなく、未就学児の均等割の軽減措置を受けるための届出は不要です。

産前産後期間の国民健康保険料減額について

子育て世帯の負担軽減や次世代育成支援等の観点から、国民健康保険被保険者が出産した場合、出産前後の一定期間の保険料(所得割額及び均等割額)を減額する制度が令和6年1月から始まりました。

令和5年11月1日以降に出産予定の(出産をした)国民健康保険被保険者が対象です。

◇出産とは妊娠85日(4ヶ月)以上の出産(死産・流産・早産・人工妊娠中絶含む)をいいます。

(届出に必要な添付資料):母子健康手帳など(多胎妊娠の場合は人数分の母子健康手帳の写し)

◇別世帯の方が申請される場合は、委任状が必要となります

出産予定日の6ヶ月前から届出ができます。出産後の届出も可能です。

◇減額を受けるには届出が必要です。

くわしくは、「産前産後期間の国民健康保険料減額について」のページをご覧ください。

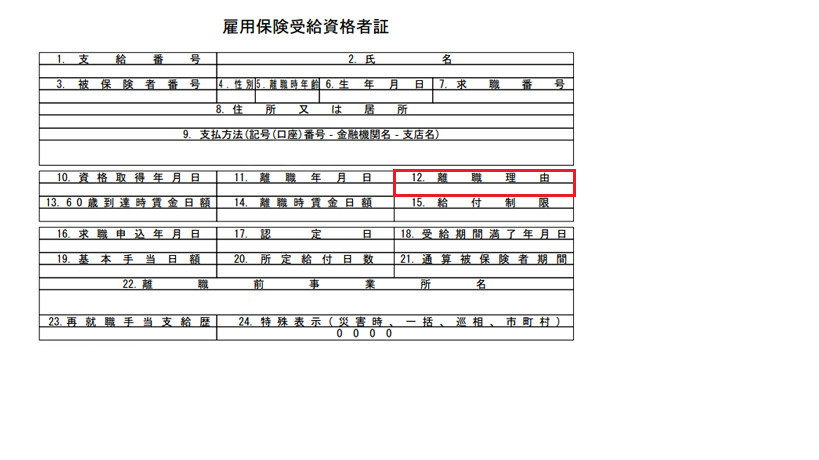

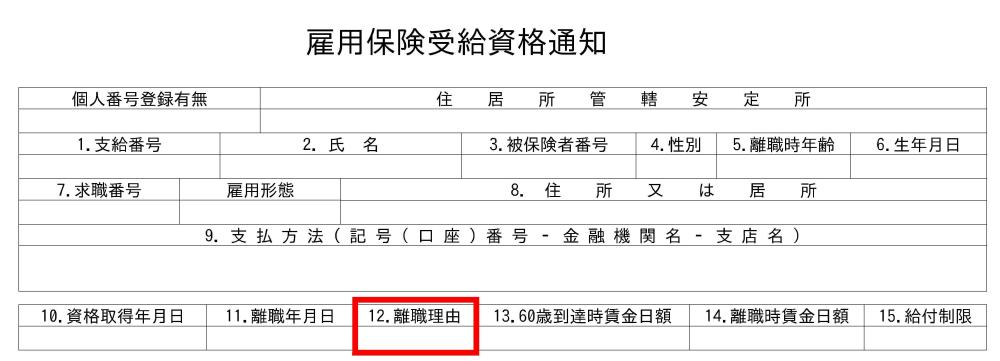

非自発的失業者に係る軽減について

離職時点において65歳未満で、雇用保険受給資格者証の離職理由が「特定受給資格者(離職理由コード:11,12,21,22,31,32)」「特定理由離職者(離職理由コード:23,33,34)」に該当される方は、離職日の翌日の属する月からその月の属する年度の翌年度末までの期間、該当者の前年の給与所得を30/100とみなして算定をします。

備考:雇用保険高年齢受給資格者(退職日時点で65歳以上の方)、雇用保険特例受給資格者については対象外です。

◇軽減を受けるためには届出が必要です。

国民健康保険被保険者証または保険料決定通知書等、雇用保険受給資格者証または雇用保険受給資格通知を持って、市役所本庁2階24番窓口の保険料課または各行政サービスセンターに届出をしてください。

◇上図の雇用保険受給資格者証または雇用保険受給資格通知における「離職理由」が下記の数字に該当する必要があります

| コード | 離職理由 |

|---|---|

| 11 | 解雇 |

| 12 | 天災等の理由により事業の継続が不可能になったことによる解雇 |

| 21 | 雇止め(雇用期間3年以上雇止め通知あり) |

| 22 | 雇止め(雇用期間3年未満更新明示あり) |

| 31 | 事業主からの働きかけによる正当な理由のある自己都合退職 |

| 32 | 事業所移転等に伴う正当な理由のある自己都合退職 |

| コード | 離職理由 |

|---|---|

| 23 | 期間満了(雇用期間3年未満更新明示なし) |

| 33 | 正当な理由のある自己都合退職 |

| 34 | 正当な理由のある自己都合退職(被保険者期間12か月未満) |

くわしくは、「倒産・解雇などにより離職された方への国民健康保険料軽減(減額)」のページをご覧ください。

減免について

減免対象事由については、「大阪府国民健康保険運営方針」の「別に定める基準」において、次のとおり共通基準が設けられています。

災害や失業等により保険料の納付が困難であるとき、一定の基準を満たせば保険料が減免される場合があります。

減免の適用には申請が必要です。詳しくは保険料課までお問合せください。

特別な事由のない限り、申請があった月以降の保険料が減免の対象となります。保険料が賦課された後の最初の納期限内に申請がない場合、保険料の全額を対象とした減額はできません。また、国民健康保険の加入手続きが資格取得日から14日を過ぎている場合、保険料の全額を対象とした減額ができない場合があります。また、申請時点で納付済もしくは納期限の過ぎた保険料は減免対象となりませんので、ご注意ください。納付困難のため減免申請をされる方は、対象となる保険料を納付する前に減免申請を行ってください。口座振替を登録されている方も、減免対象となる保険料の振替月の月末までに減免申請が必要となります。

減免要件に当てはまる場合は、お早めに申請をしてください。

災害減免

震災、風水害、火災、その他これらに類する災害により居住する住宅について著しい損害を受けたとき

(対象保険料) 所得割額、均等割額、平等割額

(申請に必要な添付資料) 罹災証明書

拘禁減免

被保険者が刑事施設、労役場その他これらに準ずる施設に拘禁されたとき

(対象保険料) 対象者の所得割額、均等割額

ただし、対象期間に他の被保険者がいない月は平等割額も対象

(申請に必要な添付資料) 収容証明書、在監証明書、在所証明書等

所得減少減免

事業または業務の不振、休廃止、失業等により、所得が著しく減少し、世帯総所得について、減免事由発生後の1か月あたりの平均所得見込額と、賦課の基となる年(令和6年)の1か月あたりの平均所得を比較し3割以上減少したとき

(対象保険料) 所得割額

(申請に必要な添付資料) 失業や事業の休廃止等の事実がわかる書類、失業や事業の休廃止等の事実発生後の収入がわかる書類

所得の減少率 | 所得割額の減額割合 |

100% | 100% |

90%以上100%未満 | 90% |

80%以上90%未満 | 80% |

70%以上80%未満 | 70% |

60%以上70%未満 | 60% |

50%以上60%未満 | 50% |

40%以上50%未満 | 40% |

30%以上40%未満 | 30% |

◇減免事由が土地・株式等の譲渡所得、上場株式配当所得、一時所得などの減少による場合は、減免の対象外です。加えて、減免申請時に再就職等により会社の保険に加入が決まっている場合や、収入状況が回復している場合も減免の対象外です。

くわしくは、「国民健康保険料の所得減少減免」のページをご覧ください。

後期高齢者医療制度の創設に伴う激変緩和措置について

1.被用者保険の被用者本人が後期高齢者医療制度に移行することに伴い、被用者保険の被扶養者から国民健康保険の被保険者になった65歳以上の方(以下「旧被扶養者」といいます。)は、新たに保険料を負担することとなるため、旧被扶養者に係る所得割額を免除、均等割額は半額(7、5割軽減世帯は除く。2割軽減世帯は積み上げ。)となり、また、旧被扶養者のみで構成される世帯の平等割額は半額(7、5割軽減世帯は除く。2割軽減世帯は積み上げ。)となります。この激変緩和措置の適用を受けるには申請が必要です。

◇令和2年度より均等割額と平等割額については、資格取得日の属する月以降2年を経過する月までの間に限り対象となりました。所得割額については当分の間免除されます。

2. 後期高齢者医療制度への移行により国民健康保険を脱退した方のうち、引き続き同じ世帯に国民健康保険の被保険者がいる方を特定同一世帯所属者といい、以下の緩和措置が取られます。

- 後期高齢者医療制度への移行により、国民健康保険の世帯の被保険者数が減った場合であっても、それまでと同様に軽減ができるよう、特定同一世帯所属者の人数と所得を含めて軽減判定を行います。

- 後期高齢者医療制度への移行により、世帯の国民健康保険の被保険者が単身となった場合、国民健康保険料の平等割額を軽減します。

年度途中の加入または脱退

年度の途中で国民健康保険に加入または脱退した場合の保険料は、月割で計算します。加入の届出が遅れた場合は、最大で2年さかのぼって国民健康保険料が賦課されます。

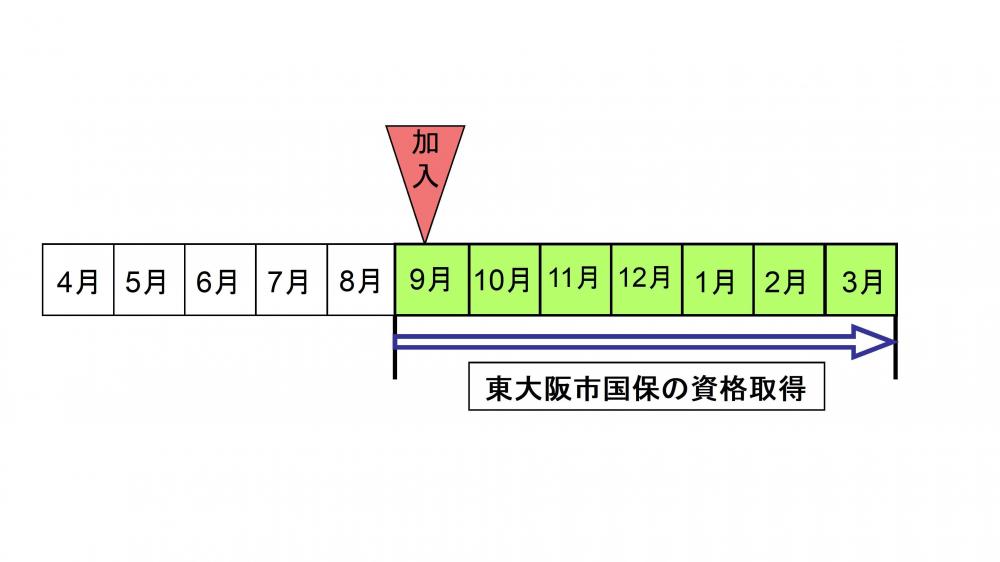

・年度の途中で加入する場合

資格を取得した月から保険料がかかります。

(例) 9月25日付けで東大阪市へ転入し、国保へ加入する場合

→9月分からの保険料がかかります。

9月から翌年3月までの7か月分の保険料で計算します。

年間保険料×加入した月から3月末までの月数÷12

届出が遅れた場合でも実際に資格を取得した月から保険料は賦課されます。

例えば、届出をするのが11月になった場合であっても9月分から計算します。

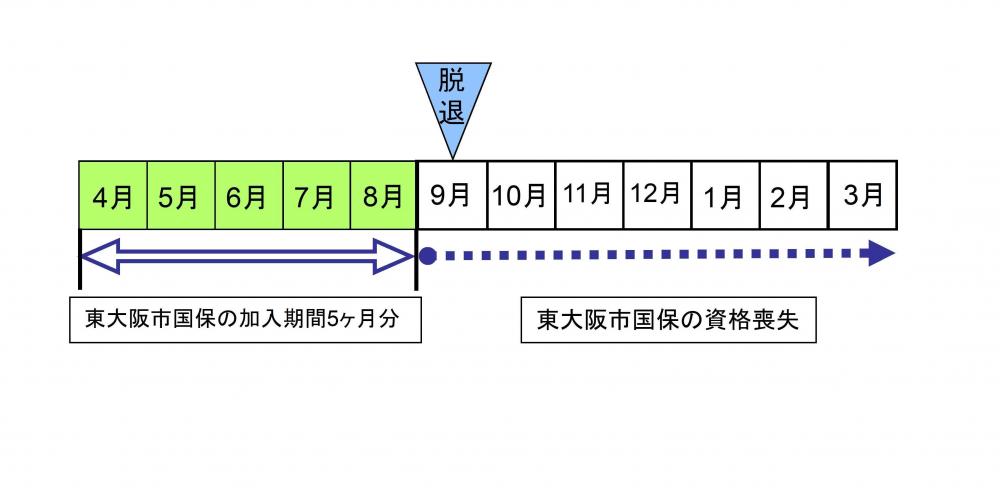

・年度の途中で脱退する場合

資格を喪失した月の前月まで保険料がかかります。

(例) 9月20日付で勤務先の健康保険へ加入する場合

→8月分までの国民健康保険料がかかります。

4月から8月までの5か月分の保険料で再計算します。

年間保険料×4月から脱退した月の前月までの月数÷12